En pratique, quand vous créez un projet d’investissement pour votre client, vous recueillez le niveau de risque accepté par votre client et ajustez l’allocation en conséquence.

O2S utilise sa propre méthode pour calculer le risque de cette allocation. Parfois, cela peut entraîner des situations où le niveau de risque calculé par O2S diffère des niveaux de risque des supports individuels. Par exemple, même si des supports sont classés avec un niveau de risque SRI 3, O2S peut calculer un niveau de risque 5. De plus, l’allocation initialement en ligne avec le niveau de risque accepté par le client peut être recalculée à un niveau de risque supérieur par O2S six mois plus tard.

Le calcul du risque dans O2S revêt 2 éléments distincts : le calcul du SRI d’une allocation et le calcul du risque projet.

Calcul du SRI d’une allocation

Le Summary Risk Indicator (SRI)…qu’est-ce que c’est ?

Imaginez que vous envisagez d’investir dans un fonds ou un produit financier. Le SRI est comme un indicateur de danger sur une échelle. Plus le chiffre est élevé, plus le niveau de risque associé à cet investissement est élevé. En général, les investissements à haut risque ont le potentiel de générer de plus grands rendements, mais ils comportent également une plus grande probabilité de pertes importantes.

Le SRI prend en compte divers facteurs tels que la volatilité des prix, la stabilité des actifs sous-jacents, et d’autres éléments liés au marché financier. Il est généralement représenté par un chiffre ou une échelle, par exemple de 1 à 7, où 1 représente un risque très faible et 7 un risque très élevé. Ces facteurs évoluant, le SRI peut également évoluer dans le temps.

L’idée est d’aider les investisseurs à comprendre rapidement le niveau de risque d’un produit financier, ce qui peut les aider à prendre des décisions plus éclairées en fonction de leur tolérance au risque et de leurs objectifs d’investissement. Cependant, il est important de noter que le SRI est un outil indicatif et que d’autres facteurs doivent également être pris en compte lors de la prise de décision d’investissement.

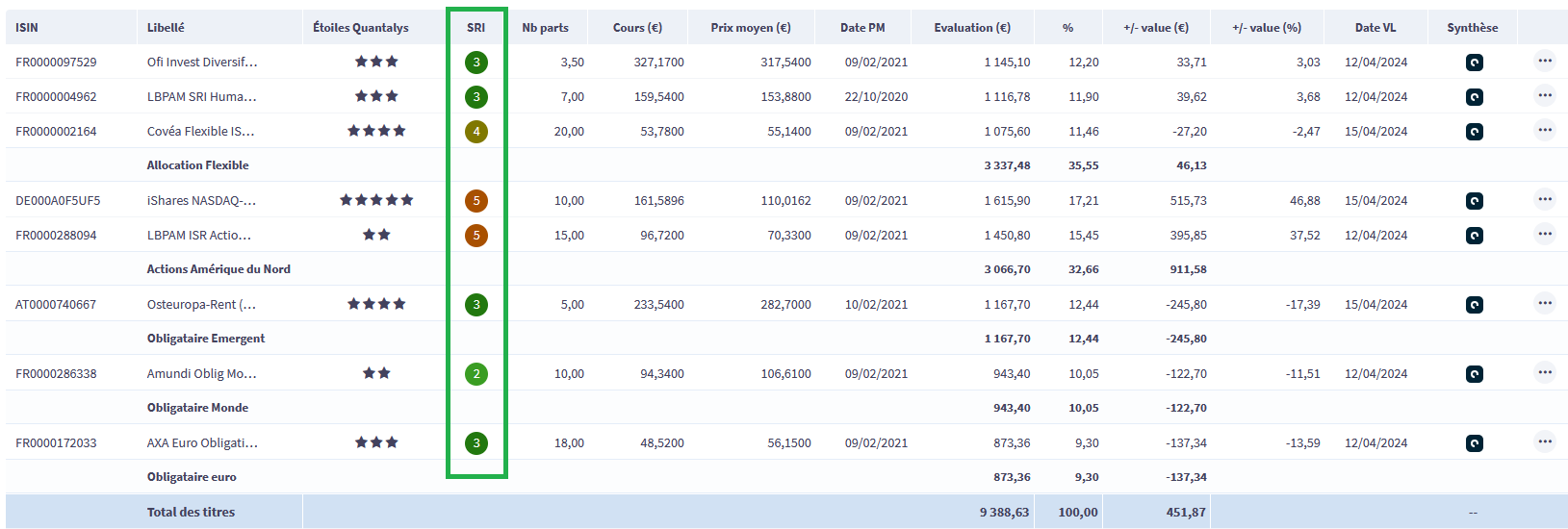

Lorsque vous sélectionnez des fonds, ou dans les fonds constituant un compte ou une allocation, le niveau SRI du fonds est indiqué dans une pastille de couleur :

> En savoir plus sur les indicateurs de risque

> En savoir plus sur le passage du SRRI au SRI

Calcul du risque projet

Ce calcul prend en compte 2 variables : le paramétrage, et le profil client pour le projet.

Variable 1 – Paramétrage

Plusieurs éléments sont à considérer :

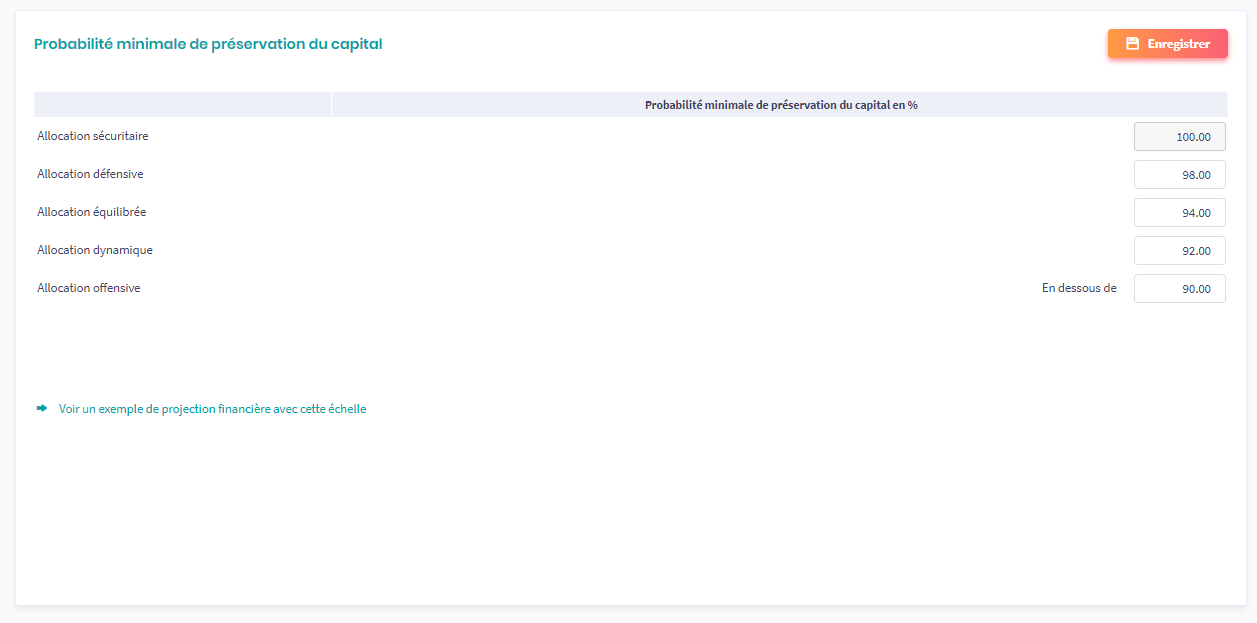

a- La probabilité de préservation du capital

La probabilité de préservation du capital est la mesure qui indique dans quelle mesure un investissement est susceptible de conserver la valeur initiale ou de ne pas subir de pertes importantes sur une période donnée. En d’autres termes, c’est une estimation de la sécurité ou de la stabilité de l’investissement. Une probabilité élevée de préservation du capital signifie qu’il est peu probable que l’investissement subisse des pertes importantes, tandis qu’une probabilité plus faible indique un risque accru de perte de valeur. C’est une mesure importante à prendre en compte lors de la sélection d’investissements, surtout pour ceux qui recherchent une certaine sécurité dans leurs placements.

Dans O2S, la probabilité de préservation du capital se renseigne dans Menu utilisateur > Services > Personnalisation > Paramétrage > Outil de profilage > Profil de risque.

Cette mesure permet de calculer la valeur moyenne du risque projet.

b – Les anticipations de rendement

Les anticipations de rendement sont les prévisions ou les attentes concernant les bénéfices ou les gains potentiels qui pourraient être réalisés sur des investissements. En d’autres termes, il s’agit de l’estimation de la performance financière attendue des placements. Ces anticipations peuvent être basées sur différents facteurs tels que le type d’investissement, les conditions économiques actuelles, les tendances du marché et les objectifs d’investissement personnels. Il est important pour les investisseurs débutants de comprendre que les anticipations de rendement ne sont pas garanties et peuvent varier en fonction de divers facteurs, y compris les fluctuations du marché. Cependant, avoir une idée des rendements potentiels peut aider les investisseurs à prendre des décisions éclairées en matière d’investissement et à aligner leurs objectifs financiers avec leurs attentes de rendement.

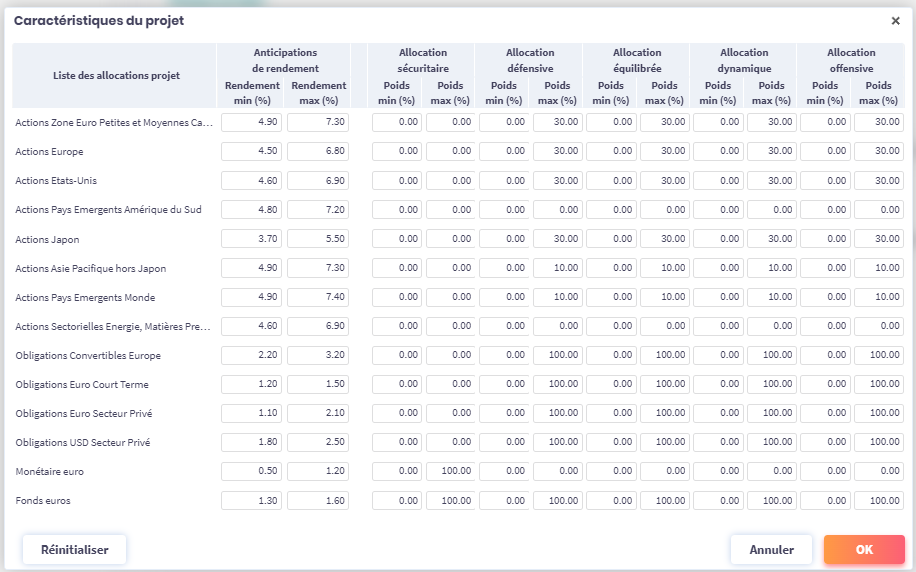

Dans O2S, les caractéristiques du projet se renseignent dans Menu utilisateur > Services > Personnalisation > Paramétrage > Outil de profilage > Risque projet > Paramétrer les anticipations de rendement et les contraintes sur les poids des catégories définissant le risque projet.

Les deux colonnes de gauche représentent les rendements minimum et maximum de chaque catégorie : par exemple, pour les actions européennes, nous anticipons un rendement compris entre 4,5% et 6,8% pour l’année en cours.

Les colonnes suivantes définissent les contraintes de poids : par exemple, pour une allocation sécuritaire, nous pourrions fixer un poids minimal de 100% pour les fonds en euros, tandis que pour une allocation offensive, nous pourrions établir le poids maximal à 0%.

Ces points sont essentiels pour la première variable.

Supposons que nous souhaitions élaborer un portefeuille équilibré sur une période de 10 ans, nous nous baserions sur les anticipations de rendement pour déterminer l’allocation la plus rentable, tout en respectant les contraintes telles que les poids minimum et maximum, ainsi que la probabilité de préservation du capital. Il s’agit d’une optimisation où le moteur d’allocation suggérerait, par exemple, d’allouer 10% aux actions japonaises, 10% aux actions européennes, etc., en fonction des paramètres définis, avec un rendement prévu de x%.

Variable 2 – Profil investisseur

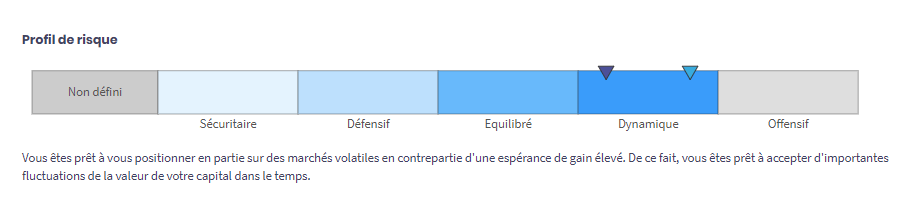

5 niveaux de profil de risque sont possibles :

Cependant, d’autres paramètres sont à considérer car ils peuvent orienter vers une allocation plus sécuritaire :

- Par exemple, la capacité à subir des pertes est un élément crucial. Si un investisseur a un profil équilibré mais une capacité à supporter des pertes comprise entre 10% et 25%, l’allocation sera ajustée vers une approche plus défensive.

- De plus, la durée prévue de l’investissement joue un rôle important dans la décision d’allocation. Les stratégies peuvent être adaptées en fonction de l’horizon temporel de l’investisseur.

- L’âge de l’investisseur est également un facteur déterminant. Si un client a plus de 85 ans, il est généralement recommandé d’opter pour une allocation plus sécuritaire afin de protéger le capital investi.