Sommaire

Niveaux SRI

Matérialisation des comptes

- Pourquoi certains comptes sont en italique en en gris clair dans le portefeuille ?

- Pourquoi certains comptes / contrat figurent en rouge dans le portefeuille ?

- A quoi correspondent les icones de couleur affichées à gauche des comptes ?

Calcul de la performance

- Comment choisir les supports d’investissement éligibles au calcul de la performance ?

- Comment choisir entre les différentes méthodes quand le calcul de performance donne des résultats fortement différents ?

- Différence entre gain brut et performance des supports

- Gain ou plus-value ? A quoi correspondent mes données ?

- Pourquoi les courbes d’évolution ou performances annuelles ne s’affichent-elles pas malgré des saisies régulières ?

Analyse du portefeuille

- Pourquoi les TRI ne sont-ils pas annualisés ?

- Pourquoi le montant de l’encours total du portefeuille dans O2S est-il différent du montant total réel ?

Personnalisation du portefeuille

- Comment ajouter un compte dans un portefeuille ?

- Comment paramétrer la liste de supports retenus par défaut pour l’audit ?

- Comment personnaliser le tableau de la composition des portefeuilles ?

- Comment afficher et imprimer le gain dans le tableau d’évolution du portefeuille ?

- Comment changer le brut en net des versements apparaissant sur O2S ?

- Où sélectionner les comptes à retenir pour l’évaluation ou à afficher sous MoneyPitch ?

Audit

- Comment paramétrer la liste de supports retenus par défaut pour l’audit ?

- Comment est calculée la contribution relative au risque des supports dans l’audit ?

Opérations sur les comptes

- Comment importer des nouveaux comptes ?

- Comment fusionner des comptes ?

- Comment associer et dissocier les comptes des relations ?

- Comment mettre en place des arbitrages groupés / en masse ?

- Comment envoyer un état de compte ?

- Comment imprimer un état de compte ?

- Support introuvable dans une transaction

- Portefeuilles modèles introuvables

- Comment renseigner un mouvement manuellement ?

- Comment désactiver / réactiver un compte ?

- Comment supprimer un compte manuel ou agrégé ?

- Comment modifier l’évaluation d’un compte ?

- Comment motiver une transaction et l’envoyer au client ?

- Comment connaitre le montant de la collecte sur une période précise ?

- Comment exporter une situation de compte vers Quantalys ?

- Comment modifier l’intitulé d’un compte ?

- Comment saisir une situation dans un compte ?

- Comment changer le numéro d’un compte ?

- Comment changer la source de valorisation des supports d’un compte ?

- Comment modifier un compte agrégé en compte manuel ?

- Comment exporter l’encours de mes contacts au format Excel ?

- Comment changer le titulaire d’un compte ?

- Comment faire figurer l’indicateur SRI dans les comptes ?

- Comment calculer les rachats sur une période donnée avec les prélèvements sociaux ?

- Comment exclure un compte de l’évaluation du portefeuille ou des actifs du client ?

- Qu’est-ce qui explique que le cours (VL) de certains supports soit modifiable alors que celui d’autres ne l’est pas ?

Editions

- Comment faire figurer les performance des supports dans les éditions d’états de comptes ?

- Comment faire figurer la notation Quantalys (étoiles) dans les états de comptes ?

- Comment produire un état de compte à une date précise ?

- Comment paramétrer l’envoi automatique des états de compte ?

Divers

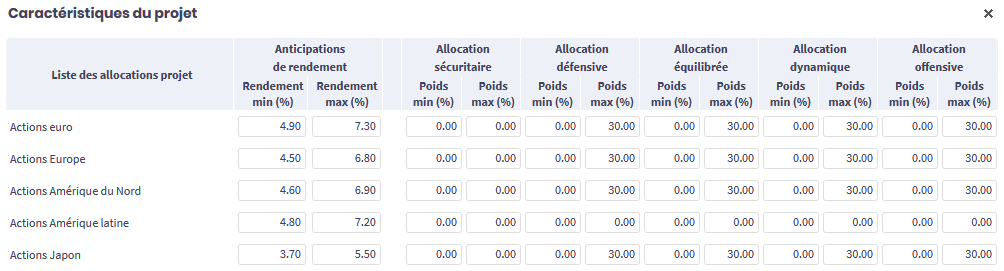

Quels éléments sont analysés et pris en compte pour déterminer le SRI des fonds choisis dans une recommandation projet ?

A partir des anticipations de rendement qui sont paramétrées pour le risque projet, O2S calcule la volatilité et la positionne sur l’échelle des risques SRI.

Dans Services > Personnalisation > Paramétrage > Outil de profilage > Risque projet > Paramétrer les anticipations de rendement et les contraintes sur les poids des catégories définissant le risque projet, des anticipations de rendement sont chaque classe d’actif sont définies, avec une pondération minimale et maximale.

Dans le profil retenu dans le projet, le type d’allocation (défensive, etc) et les anticipations de rendement et la volatilité permettent de définir le niveau du SRI.

L’indicateur de risque est déterminée en positionnant la volatilité du profil sur l’échelle utilisée pour définir le SRI des OPCVM :

| Indicateur de risque SRI… | correspond à une volatilité… |

|---|---|

| 1 | comprise entre 0 % et 0.5 % |

| 2 | comprise entre 0.5 % et 2 % |

| 3 | comprise entre 2 % et 5 % |

| 4 | comprise entre 5 % et 10 % |

| 5 | comprise entre 10 % et 15 % |

| 6 | comprise entre 15 % et 25 % |

| 7 | supérieure à 25 % |

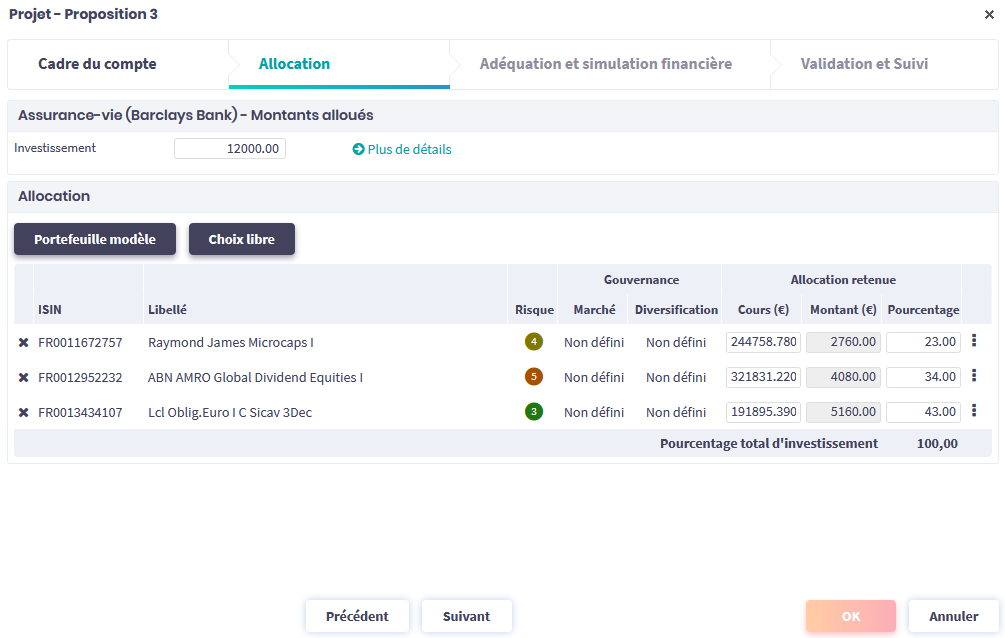

Dans le tableau des supports constituant l’allocation, vous retrouvez le SRI pour chacun d’eux.

Pourquoi mon fonds Euro ne dispose pas de SRI ?

En matière d’investissement, vous avez probablement noté qu’il existait des différences de réglementation selon les produits. Que ce soit en matière de règles applicables (exemple : MIF2 contre DDA) et même en termes d’autorités de régulation (exemple : ACPR ou AMF). Mais ces divergences réglementaires concernent également les supports d’investissements.

En 2018, la réglementation PRIIPs est venue bouleverser le secteur de la distribution de produits d’assurance en imposant notamment un cadre, aux informations transmises aux clients. Ces informations sont matérialisées au travers du KID/DIC (Documents d’Informations Clés).

Le problème est que ces contrats d’assurance vie peuvent contenir des OPCVM, qui eux sont soumis aux règles UCITS. Elles aussi fixent un cadre concernant les informations à communiquer aux clients, mais cette fois-ci, au travers du KIID/DICI (Documents d’Informations Clés pour l’Investisseur).

Pour l’instant (mai 2021), les OPCVM disposent d’une exemption concernant les DIC et peuvent continuer d’utiliser uniquement leurs DICI jusqu’en 2022.

Une des nombreuses différences que l’on peut relever entre les deux documents concerne l’indicateur de risque.

Le DICI (UCITS) impose l’affichage d’un SRI (Synthetic Risk and Reward Indicator). Il évalue la volatilité du support (de 0% à 25%) et la transpose en une note de 1 à 7, selon un tableau de correspondance.

Le DIC (PRIIPs) de son côté utilise le SRI (Synthetic Risk Indicator) qui met en opposition deux grands risques : le risque de crédit et le risque de marché.

Le risque de marché (MRM) se calcule différemment selon la catégorie de produit. Il en existe 4 et chacune dispose d’une méthodologie de calcul spécifique.

Le risque de crédit (CRM) correspond au Credit Quality Steps (normalisation des échelles des différentes agences de notation), ajusté en fonction de la maturité du produit.

Ces données sont ensuite croisées au travers d’une matrice, permettant d’obtenir le SRI, lui aussi sur une échelle de 1 à 7.

Ainsi, bien que visuellement le SRRI et le SRI disposent de nombreux points en commun, ils sont fondamentalement différents. Les fonds en euro, qui dépendent donc de la réglementation PRIIPs, doivent donc fournir un SRI et non un SRRI, raison pour laquelle, il se peut que votre fonds en euro ne dispose pas de SRRI renseigné dans O2s.

Comment ajouter un compte dans un portefeuille ?

Dans l’onglet Portefeuille > Portefeuille du contact, cliquer sur le bouton ![]() (burger) en haut à droite puis sur +Ajouter.

(burger) en haut à droite puis sur +Ajouter.

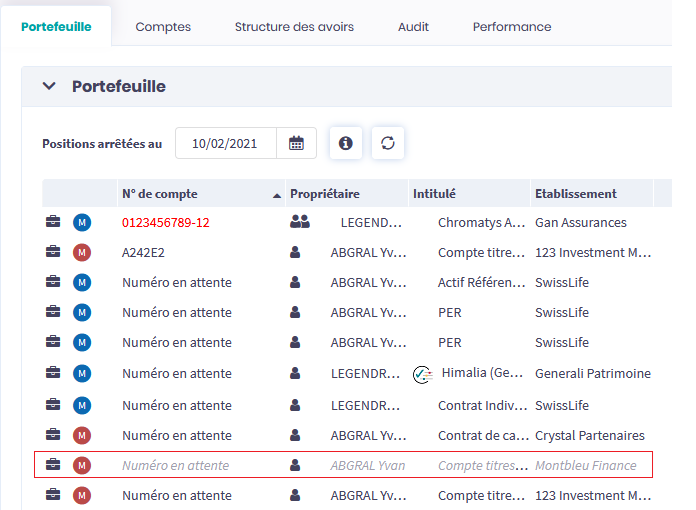

Pourquoi certains comptes / contrats sont en italiques et en gris clair dans le portefeuille ?

Les comptes apparaissant en police italique et de couleur grise indiquent un contrat qui n’est pas pris en compte dans l’évaluation du portefeuille. Pour rappel cette option se paramètre via ![]() , en décochant les comptes dans la colonne « Retenir pour l’évaluation ».

, en décochant les comptes dans la colonne « Retenir pour l’évaluation ».

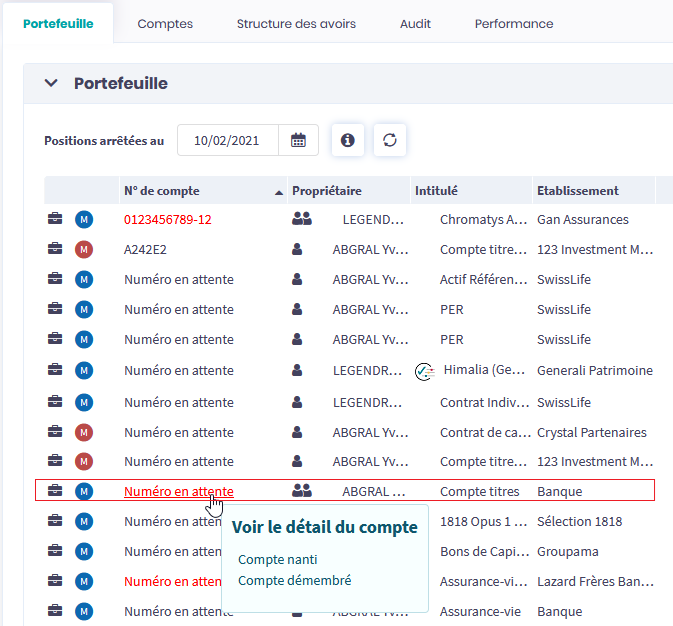

Pourquoi certains comptes / contrat figurent en rouge dans le portefeuille ?

Les comptes apparaissant en rouge sont les comptes / contrats suivants :

- nantis

- démembrés

- en gestion sous mandat

- avec des avances actualisées

- dont la situation comporte une poche en gestion sous mandat

En plaçant le curseur de la souris sur le numéro d’un compte ou contrat affiché en rouge, une infobulle vous indique la ou les raisons pour lesquelles il est surligné de cette couleur.

Comment personnaliser le tableau de la composition des portefeuilles ?

Le tableau affichant les comptes de vos clients n’est pas figé. Des indicateurs essentiels sont affichés par défaut, mais vous avez la possibilité de faire apparaître les colonnes que vous souhaitez, notamment le type de produit, les avances, le gain, le poids du compte par rapport au portefeuille en %, le terme, le mode de gestion, la stratégie de gestion, la +/- value.

- Dans le module Services, cliquez sur l’onglet Modules puis allez dans Portefeuille > Composition du tableau du portefeuille.

- Dans le panneau de configuration à droite, cochez les éléments que vous souhaitez voir figurer dans l’onglet Portefeuille du module Portefeuille.

- Déplacez les informations verticalement en les sélectionnant avec la souris

et en les déplaçant à l’emplacement souhaité

et en les déplaçant à l’emplacement souhaité  afin de définir l’ordre d’affichage des colonnes. L’affichage se met à jour afin de présenter l’ordre des colonnes de haut en bas (de gauche à droite dans le module Portefeuille).

afin de définir l’ordre d’affichage des colonnes. L’affichage se met à jour afin de présenter l’ordre des colonnes de haut en bas (de gauche à droite dans le module Portefeuille). - ATTENTION : vous devez cliquer sur Enregistrer pour prendre en compte les modifications effectuées.

Note : les versements initiaux sont affichés dans la colonne « Situation en début de période ».

Comment afficher et imprimer le gain dans le tableau d’évolution du portefeuille ?

Affichage

Pour ce faire, rendez-vous dans Services > Modules > Portefeuille > portefeuille et comptes (1/2), et cochez l’option Afficher le gain dans le tableau d’évolution du compte et du portefeuille.

Impression

Rendez-vous dans Services > Editions > Etats de comptes > Etats de comptes simplifiés ET/OU Etats de de comptes détaillés.

Cochez l’option Imprimer le gain dans le tableau d’évolution du portefeuille.

Comment changer le brut en net des versements affichés dans O2S ?

A l’aide de votre menu utilisateur (votre nom) en haut à droite d’O2S, allez dans Services > Modules > Portefeuille > Portefeuille et comptes (1/2).

A droite dans la section Portefeuille et comptes, sélectionnez le mode d’affichage du gain à l’aide de la liste déroulante Calculer le TRI et le gain en utilisant.

Cliquez sur Enregistrer pour sauvegarder votre choix.

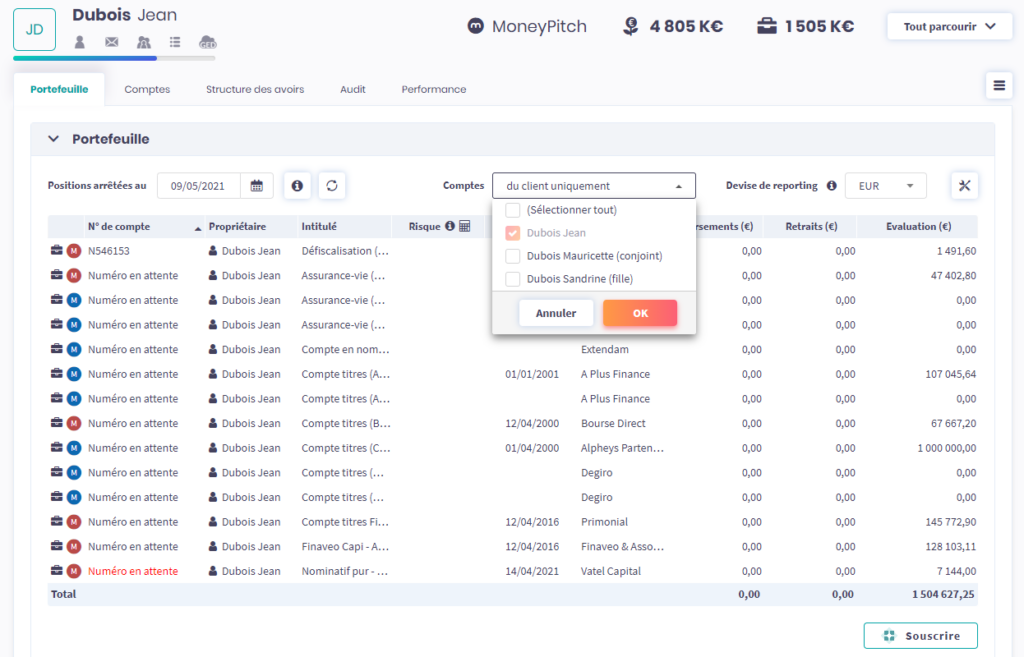

Où sélectionner les comptes à retenir pour l’évaluation ou à afficher sous MoneyPitch ?

Dans l’onglet Portefeuille > Portefeuille, cliquez sur l’icône ![]() en haut à droite.

en haut à droite.

A quoi correspondent les icônes ou pastilles de couleur affichant des lettres à gauche des comptes ?

Dans les onglets Portefeuille et Comptes du module Contacts > Portefeuille, les icônes ou pastilles affichées à gauche des comptes permettent d’identifier le type de gestion de ces derniers dans O2S : manuelle ou agrégée ; cependant dans les 2 types, plusieurs cas techniques peuvent se présenter. Ces icônes vous permettent d’identifier immédiatement chacun de ces cas :

Gestion manuelle

: Compte manuel géré – vous saisissez le compte dans O2S (par exemple : vous avez connaissance que votre client détient un Plan Epargne Entreprise dans un établissement). Ces comptes entrent dans le calcul de l’encours des cabinets. A noter que ces comptes sont créés lorsque vous réalisez un parcours projet pour votre client ; une fois le compte agrégé, l’icône M bleue se changera en A.

: Compte manuel géré – vous saisissez le compte dans O2S (par exemple : vous avez connaissance que votre client détient un Plan Epargne Entreprise dans un établissement). Ces comptes entrent dans le calcul de l’encours des cabinets. A noter que ces comptes sont créés lorsque vous réalisez un parcours projet pour votre client ; une fois le compte agrégé, l’icône M bleue se changera en A. : Compte manuel non géré – vous connaissez l’existence de ce compte, et souhaitez saisir manuellement son encours dans O2S. Ces comptes n’entrent PAS dans le calcul de l’encours des cabinets.

: Compte manuel non géré – vous connaissez l’existence de ce compte, et souhaitez saisir manuellement son encours dans O2S. Ces comptes n’entrent PAS dans le calcul de l’encours des cabinets.

Gestion par agrégation

: Compte agrégé avec des situations de compte importées mais dont la date de dernière agrégation est ancienne ; il est recommandé de consulter la météo de l’agrégation en cas de problème.

: Compte agrégé avec des situations de compte importées mais dont la date de dernière agrégation est ancienne ; il est recommandé de consulter la météo de l’agrégation en cas de problème. : Compte dont les positions sont agrégées depuis moins de x* jours, AVEC mouvements importés.

: Compte dont les positions sont agrégées depuis moins de x* jours, AVEC mouvements importés. : Compte dont les positions sont agrégées depuis moins de x* jours, SANS mouvements importés.

: Compte dont les positions sont agrégées depuis moins de x* jours, SANS mouvements importés. : Compte agrégé sans situation de compte importé.

: Compte agrégé sans situation de compte importé. : Compte agrégé sans aucune situation de compte disponible et sans aucune date d’agrégation.

: Compte agrégé sans aucune situation de compte disponible et sans aucune date d’agrégation. : Compte agrégé dans MoneyPitch.

: Compte agrégé dans MoneyPitch.

*le nombre de jours dépend du partenaire.

Comment choisir les supports d’investissement éligibles au calcul de la performance ?

O2S choisit par défaut les fonds Euro et les SICAV/FCP comme supports d’investissements utilisés dans le calcul de la performance. En effet, certains supports tels les FIP, FCPI, FCPR, SCPI, EMTN, BMTN, obligations, actions détenues en direct, se prêtent mal à l’estimation d’une performance purement financière. Compte tenu de l’hétérogénéité des actifs candidats aux calculs, le choix d’inclure ou non un type de support d’investissement dans le module d’évaluation de la performance doit être réalisé avec prudence.

Mais vous pouvez choisir d’autres supports à votre convenance.

- Dans Services, cliquez sur l’onglet Modules puis allez dans Portefeuille > Calculs de la performance.

- Dans le panneau de droite, encart « Supports retenus pour le calcul de performance », cliquez sur le lien Paramétrer la liste.

- Dans la fenêtre Type de support qui s’ouvre, cochez les supports d’investissement que vous souhaitez prendre en compte pour le calcul de la performance.

- Cliquez sur OK pour valider puis sur Enregistrer.

Le choix effectué peut fortement impacter les calculs du logiciel. Il est recommandé d’effectuer votre choix avec la plus grande prudence.

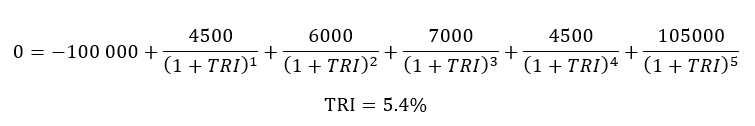

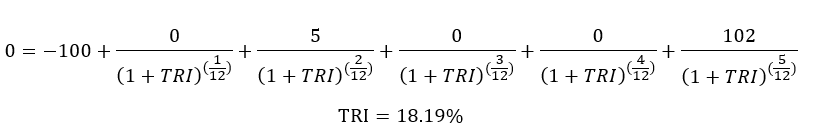

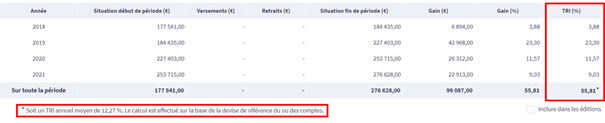

Pourquoi les TRI ne sont-ils pas annualisés ?

Avant d’aller plus loin, il est important de comprendre ce qu’est le TRI. Le TRI ou taux de rentabilité interne est le taux auquel, la valeur actuelle nette d’un investissement et de la somme de ses cash-flows est égale à zéro.

Petit rappel

Prenons l’exemple d’un investissement de 100 000 € réalisé le 1 janvier 2015 et revendu au même prix le 31/12/2019. Pendant cette période, l’investissement a généré les cash-flows suivants :

- 31/12/2015 : 4 500€

- 31/12/2016 : 6 000€

- 31/12/2017 : 7 000€

- 31/12/2018 : 4 500€

- 31/12/2019 : 5 000€ + revente : 100 000€

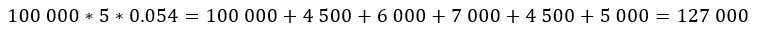

Soit un total de 5 périodes générant 127 000€ moins un investissement de 100 000€.

Le calcul sera le suivant :

Ce qui signifie que si l’investissement avait généré un rendement de 5.4% par période j’aurai obtenu le même résultat :

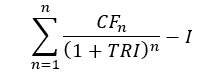

Jusqu’ici, le raisonnement est relativement simple et peut être résumé de la manière suivante :

Avec :

CF = Cash Flows

TRI = Taux de rendement interne

I = Investissement initial

n = Période

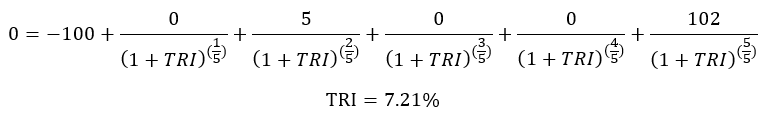

Dans le cadre de périodes plus courtes

Le problème se pose lorsque l’on cherche à évaluer le TRI sur une période autre qu’annuelle.

Exemple :

Supposons l’achat d’une action A le 01/08/2020 à 100€. Le 01/09/2020, elle verse un dividende de 5€, puis elle est revendue le 31/12/2020 à 102€.

Le gain généré est donc de 7€, réparti entre le dividende de 5€ et une plus-value de 2€.

Nous pouvons formaliser ces Cash Flows par le tableau suivant :

| Mois | Août | Sept. | Oct. | Nov. | Dec. | Total |

| Période | 1 | 2 | 3 | 4 | 5 | 5 |

| Investissement | -100 | 0 | 0 | 0 | 0 | -100 |

| CF | 0 | 5 | 0 | 0 | 102 | 107 |

Ici, l’investissement est réalisé sur une période de 5 mois. L’investisseur peut donc calculer son TRI de deux manières : soit en évaluant uniquement les données connues et en considérant une période de 5 mois ; soit en considérant que la période évaluée est incomplète et en projetant la performance de son investissement par une annualisation.

Les formules seraient donc les suivantes :

Sans annualisation :

Avec annualisation :

L’annualisation de TRI calculés sur des périodes inférieures à un an génère donc des résultats qui peuvent être fortement décorrélés des performances du portefeuille.

Par ailleurs, il existe un lien arithmétique entre le TRI global (calculé à partir de plusieurs périodes) et le TRI de chaque période, prise individuellement. Néanmoins, ce lien n’est plus vérifiable si l’annualisation génère une trop forte décorrélation entre le TRI et le gain effectivement réalisé.

Afin de maintenir une certaine cohérence dans nos affichages, nous avons donc fait le choix de ne pas annualiser les TRI présents dans la colonne TRI (%). En revanche, un « * » précise la valeur annualisée du TRI pour l’ensemble des périodes étudiées.

Comment paramétrer la liste de supports retenus par défaut pour l’audit ?

O2S choisit par défaut les fonds Euro et les SICAV/FCP comme supports d’investissements utilisés dans le calcul de la performance. En effet, certains supports tels les FIP, FCPI, FCPR, SCPI, EMTN, BMTN, obligations, actions détenues en direct, se prêtent mal à l’analyse du portefeuille. Compte tenu de l’hétérogénéité des actifs candidats aux calculs, le choix d’inclure ou non un type de support d’investissement dans le module d’évaluation de la performance doit être réalisé avec prudence.

Bien entendu, vous pouvez choisir d’autres types de supports à votre convenance.

- Dans Services, cliquez sur Modules > Portefeuille > Audit.

- Dans le panneau de droite, section Supports retenus pour l’audit, cliquez sur le lien Paramétrer la liste.

- Dans la fenêtre Type de support qui s’ouvre, cochez les supports d’investissement que vous souhaitez prendre en compte pour l’audit.

- Cliquez sur OK pour valider puis sur Enregistrer.

Comment envoyer un état de compte ?

Pour envoyer un état de compte manuellement à votre client, depuis l’onglet Portefeuille > Comptes de votre client, cliquez sur ![]() en haut à droite, puis sur Envoyer > les état de compte simplifiés OU détaillés. Dans la fenêtre qui s’ouvre, cochez le ou les comptes pour lesquels vous voulez envoyer un état de compte. Si besoin cliquez sur Paramètres pour personnaliser la mise en page. Enfin cliquez sur OK. Dans la fenêtre Message, vous pouvez alors saisir le texte de l’email à destination du client, puis cliquer sur Envoyer pour lui faire parvenir les états de compte.

en haut à droite, puis sur Envoyer > les état de compte simplifiés OU détaillés. Dans la fenêtre qui s’ouvre, cochez le ou les comptes pour lesquels vous voulez envoyer un état de compte. Si besoin cliquez sur Paramètres pour personnaliser la mise en page. Enfin cliquez sur OK. Dans la fenêtre Message, vous pouvez alors saisir le texte de l’email à destination du client, puis cliquer sur Envoyer pour lui faire parvenir les états de compte.

Vous pouvez aussi générer l’envoi périodique d’états de compte.

Comment imprimer un état de compte ?

Pour imprimer un état de compte, depuis l’onglet Portefeuille > Comptes de votre client, cliquez sur ![]() en haut à droite, puis sur Imprimer > les état de compte simplifiés OU détaillés. Dans la fenêtre qui s’ouvre, cochez le ou les comptes pour lesquels vous voulez imprimer un état de compte. Si besoin cliquez sur Paramètres pour personnaliser la mise en page. Enfin cliquez sur OK.

en haut à droite, puis sur Imprimer > les état de compte simplifiés OU détaillés. Dans la fenêtre qui s’ouvre, cochez le ou les comptes pour lesquels vous voulez imprimer un état de compte. Si besoin cliquez sur Paramètres pour personnaliser la mise en page. Enfin cliquez sur OK.

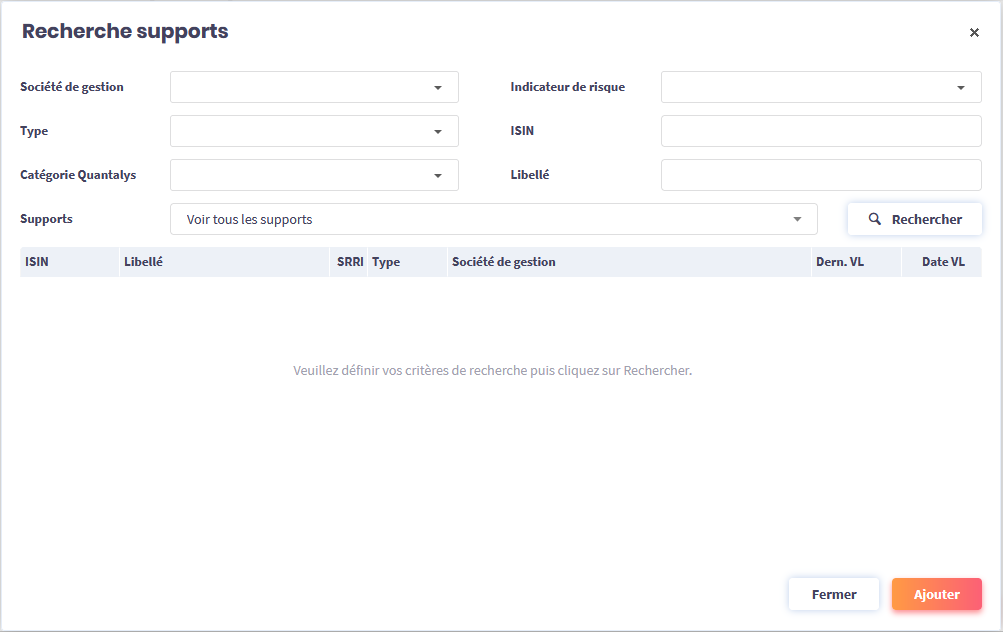

Support introuvable dans une transaction

Vous souhaitez réaliser une transaction ou une recommandation de transaction, mais votre support reste introuvable. Découvrez comment le faire réapparaître.

Lorsque vous désirez effectuer une transaction, une recommandation, ou l’ajout d’un compte manuel, O2s vous laisse deux possibilités :

- Utiliser un portefeuille modèle

- Sélectionner manuellement les fonds.

Si vous optez pour la seconde option, vous disposez d’un menu Recherche supports :

Celui-ci vous permet de parcourir la liste des supports référencés par O2S. Néanmoins, étant donné l’ampleur des supports disponibles, nous avons mis à votre disposition une liste de filtre. Ces derniers doivent être compatibles avec les caractéristiques de l’instrument recherché.

Exemple : si vous recherchez un OPCVM par son libellé, mais que dans le filtre Type, c’est la catégorie Actions qui est sélectionnée : la recherche ne pourra pas aboutir.

Cette règle s’étend également au filtre Support. Celui-ci permet d’appliquer une contrainte en :

- Affichant que les supports présents dans les portefeuilles de vos contacts

- Affichant que les supports présents dans les portefeuilles de vos contacts pour ce partenaire

- Affichant que les supports présents dans les portefeuilles de vos contacts pour ce produit

- Affichant que les supports liés à ce produit dans le catalogue

- Affichant que les supports préconisés pour ce produit dans le catalogue

Pour désactiver cette contrainte, vous devez repositionner le filtre sur Voir tous les supports.

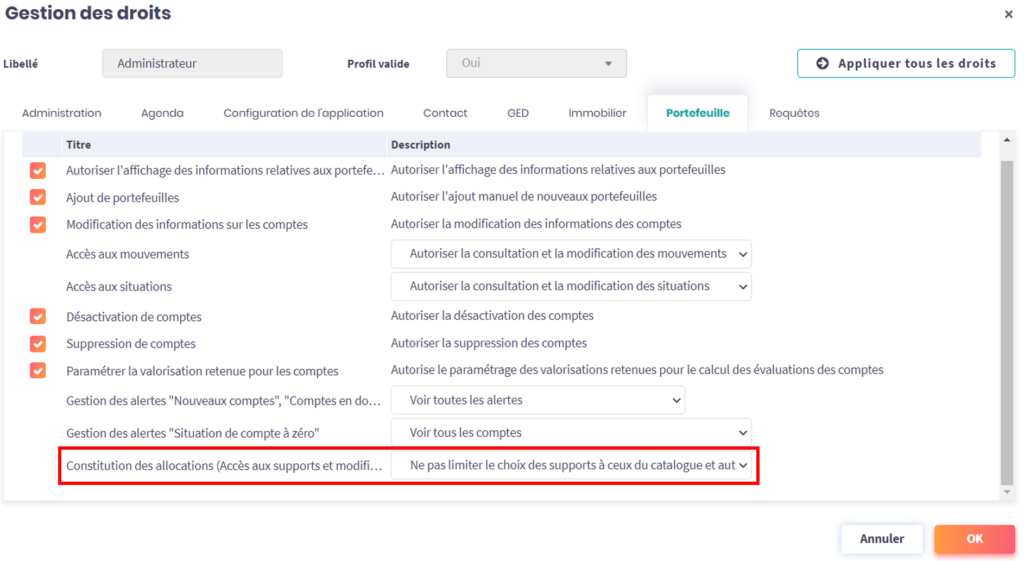

Attention : la modification de ce champ est soumise à un droit utilisateur. Pour le modifier, il vous faudra vous rendre dans le menu de gestion des droits (Voir le Tuto et la FAQ).

Une fois dans le menu de gestion des droits liés à votre profil, rendez-vous dans l’onglet Portefeuille, puis paramétrez le droit Constitution des allocations (Accès aux supports et modification des %).

Si vous ne souhaitez pas être contraint(e), réglez le droit sur Ne pas limiter le choix de supports à ceux du catalogue et autoriser la modification des poids de l’allocation.

Si malgré cette manipulation, votre instrument reste introuvable, nous vous invitons à consulter la notice concernant la création de support

Portefeuilles modèles introuvables

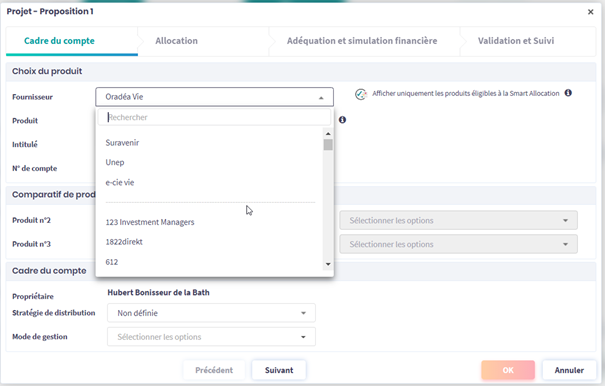

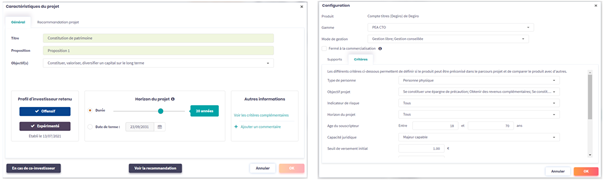

Après avoir créé vos portefeuilles modèles dans O2s, vous vous rendez dans l’onglet projet pour les intégrer à une allocation, mais vous vous apercevez qu’ils ne sont pas proposés. Découvrez comment les faire réapparaître.

Introduction

L’objectif de l’onglet projet est avant tout de vous permettre de contrôler la bonne adéquation des produits que vous souhaitez distribuer.

Ce contrôle commence dès la sélection du compte, par une présélection des produits susceptibles de répondre au besoin de votre client :

Cette présélection est réalisée en comparant les caractéristiques du projet (Profil d’investisseur, Horizon du projet, Objectif(s)…) avec les critères d’éligibilités du produit (paramétrés au niveau du catalogue produit) :

Cependant, si les critères d’éligibilité ne sont pas paramétrés, O2s ne peut pas réaliser cette présélection.

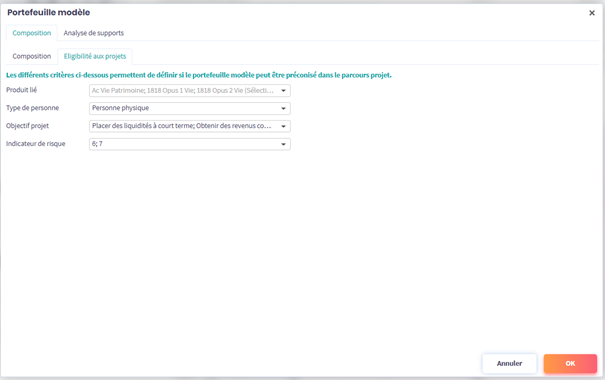

Et pour les portefeuilles modèles ?

Pour les portefeuilles modèles, le fonctionnement est très similaire, à la différence près, qu’O2s ne propose que les portefeuilles modèles ayant des critères d’éligibilité compatibles avec le projet.

Paramétrage des critères d’éligibilité du portefeuille modèle

Faire réapparaître les portefeuilles

Cette fonctionnalité de contrôle d’adéquation ne s’active que si les critères d’éligibilité ont été paramétrés sur au moins un portefeuille modèle. Dans le cas contraire, tous vos portefeuilles modèles seront disponibles dans l’onglet projet.

Si vous souhaitez systématiquement voir l’ensemble de vos portefeuilles modèles dans l’onglet projet, il vous faudra ainsi désactiver ces critères pour chacun de vos portefeuilles modèles.

Attention : Il est possible que certains de vos portefeuilles modèles soient en statut « privé » et donc visibles et paramétrables uniquement par les auteurs.

Comment renseigner un mouvement manuellement ?

Si un mouvement ne figure pas dans un compte, vous pouvez le saisir manuellement :

- Allez dans le portefeuille de votre client, puis dans l’onglet Comptes.

- Cliquez sur

à gauche de la ligne du compte.

à gauche de la ligne du compte. - Dans la fenêtre Compte qui s’affiche, cliquez sur l’onglet Mouvements.

- Cliquez sur le bouton + Ajouter.

- Cliquez sur le type de mouvement que vous voulez renseigner.

- A l’aide des 3 onglets, renseignez toutes les données nécessaire sur le mouvement.

- Validez en cliquant sur OK.

Le mouvement figure dans la liste des mouvements, identifiable par une pastille M (manuel) à gauche.

Comment désactiver / réactiver un compte ?

Pour désactiver un compte :

- Depuis le portefeuille du client, cliquez sur l’icône

à gauche du compte à désactiver.

à gauche du compte à désactiver. - Dans la fenêtre Compte qui s’affiche, cliquez sur le bouton Désactiver le compte en bas à gauche.

Note : Pour effectuer cette opération, vous devez disposer d’un droit spécifique. Pour l’activer, accédez à la section Administration, sélectionnez le profil concerné, puis cliquez sur Gestion des droits. Rendez-vous ensuite dans l’onglet Portefeuille et cochez l’option Désactivation de compte. Si vous ne disposez pas des droits d’administration nécessaires, veuillez contacter votre responsable.

Bon à savoir : Vous pouvez désactiver plusieurs compte en une seule fois : dans le module Requêtes, ajoutez une nouvelle requête compte, paramétrez vos critères de recherches, puis cliquez sur Rechercher les comptes. Dans la fenêtre de résultats, cochez les comptes que vous voulez désactiver. Puis cliquez sur le menu ![]() > Désactiver les comptes sélectionnés.

> Désactiver les comptes sélectionnés.

Note : lorsqu’un contrat fait l’objet d’un rachat total, celui-ci n’est pas désactivé automatiquement. Vous devez désactiver manuellement le compte en suivant la procédure ci-dessous.

Important : les comptes désactivés (y compris ceux des personnes décédées ou à solde nul) restent présents dans votre base O2S pour des raisons réglementaires et de conservation des données. En effet, il n’est pas possible de supprimer définitivement un compte agrégé sans perdre l’historique des opérations, ce qui correspond à votre contrainte de conservation sur 5 ans. De ce fait, la facturation inclut la gestion et le stockage des données dans la GED (Gestion Électronique des Documents), qui permet de conserver les comptes et leurs situations, même lorsqu’ils sont fermés ou à solde nul.

Pour réactiver un compte :

- A l’aide de votre menu utilisateur (votre nom), allez dans Services > Modules > Contacts > Contacts et comptes supprimés > Comptes désactivés.

- Cochez le compte de votre choix, puis cliquez sur Réactiver.

Note : un compte ne peut pas être archivé, il peut être soit désactivé, soit supprimé.

Comment supprimer un compte manuel ou agrégé ?

Compte agrégé

Dans le détail du compte (![]() icône valise) ou les résultats d’une requête, un compte agrégé peut être désactivé (via le bouton Désactiver le compte) ; il sera alors conservé pendant 6 mois dans les comptes désactivés. Si vous ne disposez pas de l’option « Désactiver » dans le contrat, contactez votre administrateur afin qu’il vous octroie ce droit. Vous pourrez ensuite le réactiver.

icône valise) ou les résultats d’une requête, un compte agrégé peut être désactivé (via le bouton Désactiver le compte) ; il sera alors conservé pendant 6 mois dans les comptes désactivés. Si vous ne disposez pas de l’option « Désactiver » dans le contrat, contactez votre administrateur afin qu’il vous octroie ce droit. Vous pourrez ensuite le réactiver.

Vous pouvez ensuite définitivement purger le compte en vous rendant dans Services > Modules > Contact > Contact et Comptes supprimés > comptes désactivés puis en le cochant, et enfin en cliquant sur Purger.

Note

Si vous souhaitez supprimer l’intégralité de l’agrégation, y compris le code apporteur, nous vous invitons à contacter l’Assistance O2S. Merci de nous communiquer le code apporteur concerné afin que nous puissions transmettre votre demande à notre service Wealth Data.

Compte manuel

Dans le détail du compte (![]() icône valise) ou les résultats d’une requête, un compte manuel :

icône valise) ou les résultats d’une requête, un compte manuel :

- peut être désactivé, il sera alors conservé pendant 6 mois dans les comptes purgés. Vous pourrez le réactiver.

- peut être supprimé. La suppression est définitive et ne permet aucune réactivation.

Comment modifier l’évaluation d’un compte ?

Depuis le portefeuille de votre client, cliquez sur ![]() à gauche du compte à modifier.

à gauche du compte à modifier.

Dans la fenêtre Compte, cliquez sur l’onglet Situations. Notez que la modification de la situation du compte n’est possible que si son statut est En cours.

Dans l’ongle Situations, cliquez sur Saisie rapide puis indiquez le montant de la situation du compte.

Cliquez sur OK pour valider.

Notez que vous pouvez ajouter une situation en cliquant sur + Ajouter. Dans cas cas, vous aurez la possibilité de définir une allocation réelle en sélectionnant des supports.

Comment motiver une transaction et l’envoyer au client ?

Pour motiver une transaction

- Depuis le portefeuille de votre client, cliquez sur l’icône

(compte) à gauche du compte concerné par la transaction.

(compte) à gauche du compte concerné par la transaction. - Dans l’onglet Transactions, cliquez sur + Ajouter, sélectionnez le type de transaction et cliquez sur OK.

- A la ligne Envoi, sélectionnez le mode d’envoi.

- En bas à gauche de la fenêtre Transactions, cliquez sur le bouton Motiver. Renseignez les données que vous souhaitez voir figurer dans le bordereau de motivation. Cliquez sur OK pour valider.

Pour envoyer le bordereau de motivation

- Dans la fenêtre Transaction, paramétrez le détail de la transaction, puis cliquez sur OK.

- Dans la fenêtre Impression qui apparaît, cochez les options de votre choix, puis dans la section Bordereau à imprimer, cochez Bordereau motivé.

- Cliquez sur OK.

Le bordereau de motivation figure alors dans l’édition ou mail de la transaction.

Comment choisir entre les différentes méthodes quand le calcul de performance donne des résultats fortement différents ?

Dans Services cliquez sur l’onglet Modules puis allez dans Portefeuille > Calculs de la performance, à l’aide de la liste déroulante Mode de calcul, vous pouvez choisir entre différentes méthodes de calcul de la performance.

Mode WCF

C’est la méthode qui fonctionne quel que soit la qualité des informations que vous possédez sur vos comptes. C’est la méthode qu’il faut utiliser si vous savez qu’il manque des mouvements dans votre historique de compte.

Mode standard

C’est une méthode qui propose une approximation du Taux de Rendement Interne. Son calcul ne nécessite pas de connaître la valorisation d’un portefeuille à la date de chaque mouvement. Si vous avez connaissance de tous les mouvements du compte mais que l’historique de situation de compte n’est pas tout à fait complet, vous pouvez utiliser cette méthode.

Celle-ci est bien adaptée aux dépositaires ne communiquant par exemple que des situations de compte hebdomadaires mais communiquant précisément tous les mouvements impactant le compte.

Mode expert

Son calcul est considéré par beaucoup comme la méthode « idéale » ; cette méthode fait partie de la lignée des « Time Weighted Rate of Return ». C’est la méthode la plus exacte pour calculer les rendements d’un placement comparée aux autres méthodes d’approximation (Dietz; WCF). Elle permet d’éliminer l’effet perturbateur des mouvements sur la performance. Elle reflète donc la performance des supports d’investissement tout en tenant compte de l’incidence des frais et autres chargements sur la performance.

Son calcul nécessite d’avoir un historique complet autant en matière de situation de compte que de mouvement. Elle est donc à réserver aux dépositaires communiquant l’ensemble de ces éléments.

En ce qui concerne les 2 dernières méthodes de calcul (Dietz et TWR), la moindre erreur dans le renseignement des mouvements ou des situations de comptes peut conduire à mesurer des performances aberrantes. Dans ce cas-là, n’hésitez pas utiliser la méthode WCF en la sélectionnant comme décrit ci-dessus.

Différence entre gain brut et performance des supports

Les termes de performance et de gain brut sont régulièrement confondus : derrière chacun de ces termes existent des calculs différents qui, sur des données semblables, peuvent donner des résultats différents ou identiques selon les évènements qui se sont produits.

Il arrive même parfois que les 2 calculs donnent un résultat opposé avec une performance positive et un gain brut négatif ou bien l’inverse.

Une différence notable réside dans le fait que, contrairement au calcul du gain brut, les performances ne sont pas basées sur les montants investis.

Ci-dessous un exemple simplifié dans le cas d’un compte sur lequel il n’y a qu’un seul support :

le 15.06.2016 : Investissement initial

Achat de 10 actions au prix unitaire de 100 euros donc un investissement de 1 000 euros.

le 30.07.2016 : Versement complémentaire

La valeur du titre est passée à 80 euros, nouvel investissement de 125 titres soit un investissement total de 10 000 euros.

le 30.09.2016 : Bilan

La valeur du titre est passée à 90 euros. Il y a donc en compte :

(10+125) * 90 = 12 150 euros

Si on regarde les 2 calculs alors on va avoir 2 informations différentes :

- La performance des supports de mon compte est de -10%. La valeur du titre est passée de 100 euros à 90 euros.

- Le gain brut est de 1 150 euros : investissement de 11 000 euros par rapport à une valorisation totale de 12 150 euros.

Exprimé en pourcentage, cela donne un gain brut de 1 150 /11 000 = +10.45%

Cela signifie donc que l’investissement sur ce titre a été fait avec le bon timing même si le choix du support peut être sujet à discussion.

Gain ou plus-value : à quoi correspondent mes données ?

En consultant les portefeuilles de vos clients, vous avez peut-être remarqué la présence d’une case +/- value et d’une case Gain, et que leurs valeurs étaient parfois différentes, voir opposées. Découvrez la différence entre ces données.

Dans O2s, en vous rendant sur une fiche contact, puis dans Tout parcourir > PORTEFEUILLE > Comptes, vous pouvez voir les différents comptes dont dispose votre client.

En déroulant les menus, vous devriez constater la présence de deux tableaux par compte. Le premier détaille l’évolution de chacune des lignes composant le portefeuille et le second, l’évolution du compte par années.

Dans le premier tableau se trouve la colonne +/- value (en € et en %). Elle correspond à l’évolution du support et est la différence entre le cours actuel et le prix moyen auquel il a été acheté.

Dans le second tableau se trouve une colonne Gain (également en € et en %). Celle-ci en revanche correspond à l’évolution de la valeur du compte.

Note

Dans O2S, la méthode de calcul du gain est la suivante :

Gain = (Situation finale + retraits) – (Situation initiale + VP)

Les partenaires peuvent utiliser une autre méthode de calculs : cela peut ainsi expliquer des différences dans le montant des gain entre O2S et le partenaire.

Prenons l’exemple de Monsieur Dupont qui achète l’action A en janvier 2020, au cours de 100€. Au mois d’avril, il décide de vendre son action A, au cours de 150€ et d’acheter l’action B qui cote également 150€. En fin d’année 2020, l’action B chute pour atteindre 130€. La colonne +/- value (€) du compte de Monsieur Dupont indique donc -20 car le support qu’il détient a chuté de 20€ par rapport à son prix d’acquisition. En revanche, la valeur de son compte à progressé de 30€. La colonne Gain (€) indique donc 30.

L’année suivante, Monsieur Dupont achète l’action C à 100€. Elle clôture l’année à 95€, mais a versé un dividende de 10€ en espèce sur le compte de Monsieur Dupont. Par conséquent, Monsieur Dupont réalise une moins-value de 5€. La valeur de son support ayant diminué de 5€. Mais son compte enregistre un gain de 5€ : la valeur du support est de 95€ et celle du solde espèce 10€, le compte atteint donc 105€, contre 100€ en début de période.

Il est donc possible, sur une même période, d’afficher une moins-value et un gain.

Pourquoi les courbes d’évolution ou performances annuelles ne s’affichent-elles pas malgré des saisies régulières ?

Par défaut le calcul de la performance n’inclut pas tous les types de support. Le cas échéant, un message vous le notifie après avoir lancé la génération de la performance.

L’utilisateur peut intégrer des catégories supplémentaires de supports depuis Services > Modules > Portefeuille > Calculs de la performance > Supports retenus pour le calcul de performance.

Comment importer des nouveaux comptes ?

- Pour traiter l’alerte des nouveaux comptes, cliquez sur l’alerte »Nouveaux comptes détectés » dans le bloc Alertes techniques : la liste des nouveaux comptes importés s’affiche.

- Pour chaque compte, dans la colonne »Actions », à l’aide de la liste déroulante, sélectionnez l’action que vous souhaitez entreprendre. Vous devez être vigilant quant au choix qui doit être fait ; si vous cliquez sur :

: le compte sera affecté à un autre client que vous choisirez. C’est grâce à cette action que vous pouvez agréger les comptes d’un même client et éviter la création de doublons.

: le compte sera affecté à un autre client que vous choisirez. C’est grâce à cette action que vous pouvez agréger les comptes d’un même client et éviter la création de doublons.- Ajouter ce compte : le compte sera ajouté au client.

- Ignorer définitivement ce compte : le compte ne s’ajoutera pas pour le client.

- Reporter le traitement de cette alerte : le traitement de cette alerte sera reporté à plus tard.

Après avoir importé des nouveaux comptes ou des nouveaux clients, il est possible d’effectuer un changement du propriétaire d’un compte ou bien d’agréger des comptes.

Lorsque ces alertes génèrent un volume important d’éléments à traiter, vous pouvez réaliser un export au format Excel de l’état d’avancée de l’import. Vous disposez ainsi d’une traçabilité de votre travail. Pour accéder à l’export Excel, il vous suffit de cliquer sur l’icône « Export Excel » en bas à gauche de la fenêtre d’import des clients ou des comptes.

Pour connaître en détail les actions disponibles lors du traitement des alertes techniques, veuillez consulter la Notice Traitement des alertes techniques, disponible dans la page Documentation, accessible en cliquant sur votre menu utilisateur (vos prénom et nom) en haut à droite de la fenêtre d’O2S.

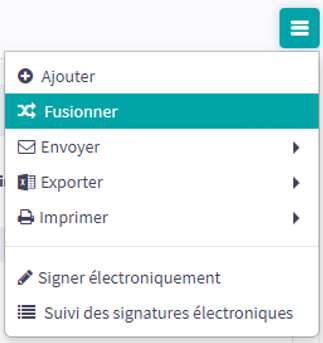

Comment fusionner des comptes ?

Pour différentes raisons, il peut arriver que vous vous retrouviez avec des comptes en double. Ces comptes peuvent être associés à un seul ou à plusieurs contacts. Il vous faudra alors fusionner ces comptes. Ci-dessous, suivez l’une ou l’autre des procédures, selon les cas.

Fusionner deux comptes associés à deux contacts

O2S vous permet de fusionner les comptes d’un client se trouvant dans votre base de données et détenant des comptes dans plusieurs banques et sous des noms différents. Par exemple :

- Banque 1 : Patrice Claire

- Banque 2 : Claire Patrice

Lors de l’import des comptes, vous obtenez 2 comptes différents (noms différents) alors qu’ils appartiennent au même client. Il vous faut donc procéder à la fusion des comptes du client grâce à la démarche suivante. Celle-ci se déroule en 2 temps :

- Pour agréger plusieurs comptes, recherchez le client avec le nom à supprimer dans le module Contacts > Contacts.

- Sélectionnez-le puis allez dans Contacts > Portefeuille.

- Cliquez sur l’icône

située au début de chaque ligne du portefeuille pour modifier le compte. La fenêtre Compte xxx apparaît.

située au début de chaque ligne du portefeuille pour modifier le compte. La fenêtre Compte xxx apparaît. - Au niveau du champ »Propriétaire », cliquez sur l’icône

pour changer le propriétaire du compte via le menu

pour changer le propriétaire du compte via le menu  > Changer le souscripteur.

> Changer le souscripteur. - Recherchez le nom exact du client à qui doit être affecté le compte.

- Sélectionnez le client désiré, puis cliquez sur OK.

- Une fois le nom mis à jour, cliquez sur OK pour agréger les comptes du même client. En validant, les comptes seront agrégés sous le même nom, et le compte du client du nom d’origine sera soldé.

- Vérifiez ensuite que les comptes apparaissent désormais sous le nom correct.

- Lancez une recherche sur le nom du nouveau client puis visualisez le détail des portefeuilles du client. Vous pouvez constater que la propriété du compte a été transférée chez son nouvel acquéreur.

Il reste ensuite une étape très importante à accomplir : supprimer le client devenu obsolète (le compte du même client mais avec un nom erroné).

La suppression d’un client n’est possible que si l’administrateur vous a octroyé ce droit.

- Pour supprimer un client obsolète, au niveau du module Contacts, recherchez le client en saisissant son nom dans Rechercher un contact, puis sélectionnez le client.

- Cliquez sur le menu

et choisissez Supprimer le contact.

et choisissez Supprimer le contact.

Fusionner deux comptes associés au même contact

O2s vous permet également de fusionner deux comptes liés à un seul et même contact. Pour cela, commencez par vous assurer que :

- Le contact dispose d’au moins deux comptes de même type ; en effet, il ne vous sera pas possible de fusionner un contrat d’assurance avec un compte titre par exemple.

- Au moins un de ces de compte est au statut En cours.

Si ces critères ne sont pas respectés, l’option Fusionner ne sera pas proposée.

Une fois ces éléments réunis, rendez-vous sur l’onglet Portefeuille de votre contact, puis, depuis le menu, cliquez sur Fusionner.

Comme pour la fusion de contacts, il vous faudra sélectionner le compte à fusionner (compte qui disparaîtra), ainsi que le compte à conserver.

Notez que les informations du compte à fusionner (Situations, Mouvements, Transactions…) viendront compléter (mais pas écraser) le Compte à conserver.

Comment associer et dissocier les comptes des relations ?

Enfants mineures, tutelles, curatelles, etc., sont autant de possibilités qui peuvent vous amener à associer les comptes des relations aux portefeuilles de votre contact.

Lorsque vous vous rendez dans l’onglet « Relations » d’une fiche contact, vous avez la possibilité d’ajouter ou de modifier les liens qu’entretient votre contact, avec d’autres personnes.

Ces relations peuvent être uniquement déclaratives ou être associées à des contacts O2s. C’est ce cas qui va nous intéresser pour associer/dissocier les comptes. Il existe deux cas de figure.

À noter que les relations associées à des contacts se différencient par le petit logo ![]() à gauche de leur nom.

à gauche de leur nom.

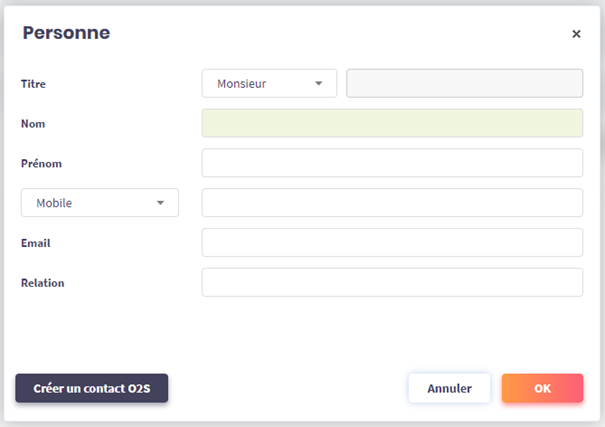

Création d’un nouveau contact

En haut à gauche de votre écran se trouve le bouton « Créer une relation » .

Ce bouton renvoie à un menu où vous pouvez renseigner les informations concernant cette relation. Vous pouvez ensuite cliquer sur « Créer un contact O2S » pour que cette relation se transforme également en contact.

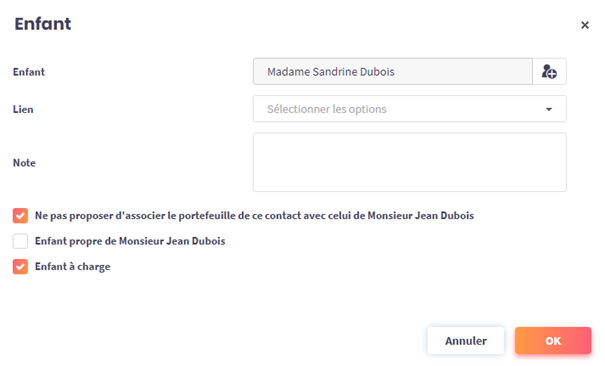

Retournez ensuite dans le l’onglet « Relation » et à droite du contact concerné, cliquez sur le menu, puis sur « Modifier » :

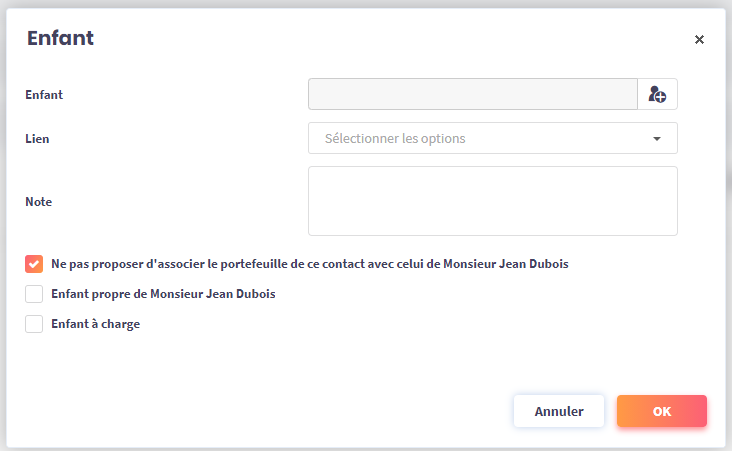

Vous arrivez ensuite dans un menu « Enfant » ou « Personne » (selon votre choix), qui vous permet de cocher ou décocher la case « Ne pas proposer d’associer le portefeuille de ce contact avec celui de nom_de_votre contact »

Association d’un contact existant

Dans le menu « Relations », O2s vous propose également de « Choisir un contact comme relation ». Choisissez le type de contact dont il s’agit (enfant ou autre personne), puis vous arrivez directement sur la page qui vous permet de cocher/décocher « Ne pas proposer d’associer le portefeuille de ce contact avec celui de nom_de_votre_contact ».

Affichage des portefeuilles associés

Si vous avez décoché la case, vous pouvez désormais associer les portefeuilles. Pour cela, rendez-vous dans le portefeuille de votre contact.

En haut, en position centrale, se trouve un menu déroulant intitulé « Comptes », il vous permet de sélectionner les contacts dont vous voulez afficher les comptes.

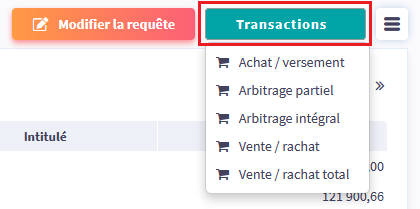

Comment mettre en place des arbitrages groupés / en masse ?

O2S vous permet de réaliser des arbitrages en masse. A partir des résultats d’une requête comptes, cliquer sur Transactions et sélectionnez l’opération à réaliser sur le groupe de comptes.

Attention

Pour pouvoir procéder à une transaction groupée, les comptes sélectionnés doivent comporter des supports d’investissement en commun (les intitulés des produits doivent être identiques). Veuillez modifier votre sélection afin de respecter cette contrainte.

Comment est calculée la contribution relative au risque des supports dans l’audit ?

Consultez la section Pour aller plus loin avec l’audit.

Comment connaitre le montant de la collecte pour une période précise ?

Le montant de la collecte en cours vous est rappelé dans l’encart Informations commerciales de votre page d’accueil ou pilotage dans O2S, à la ligne Collecte brute en € entre le ….et le…..

Cliquez sur l’icône loupe ![]() à droite de la ligne, puis cliquez sur le bouton Filtrer en bas à gauche et paramétrez la période de votre choix en saisissant la date avant et après laquelle les mouvements ne doivent pas être pris en compte, puis cliquez sur OK.

à droite de la ligne, puis cliquez sur le bouton Filtrer en bas à gauche et paramétrez la période de votre choix en saisissant la date avant et après laquelle les mouvements ne doivent pas être pris en compte, puis cliquez sur OK.

Comment exporter une situation de compte vers Quantalys ?

Alliez la force de l’agrégation d’O2S à la puissance des outils financiers de Quantalys : exportez les situations de comptes de vos clients O2S et optimisez les allocations dans Quantalys !

Voici comment procéder :

Dans O2S

Dans les résultats de vos requêtes sur des contacts ou des comptes, cochez les éléments de votre choix puis cliquez sur Export des situations de comptes au format Quantalys (xml).

Afin de retrouver la composition du compte à une date spécifique, précisez la date d’export, sinon validez directement.

Un fichier .xml contenant le code ISIN et la devise des fonds, ainsi que leur poids, est généré. Récupérez-le dans votre dossier de téléchargements.

Dans Quantalys

Allez dans le menu Clients, puis cliquez sur Import O2S en bas à droite.

Cliquez sur Choisir un fichier, puis sélectionnez le fichier .xml exporté depuis O2S.

Cliquez sur Valider.

Suite à l’import, les portefeuilles mis à jour ou créés s’affichent dans la liste des clients.

Note

Si un compte détenu par un contact O2S a un identifiant identique à celui d’un contact/client dans Quantalys, ce compte est alors rattaché à ce portefeuille client : le portefeuille est mis à jour.

Si l’identifiant d’un contact O2S n’existe pas dans Quantalys, le client est créé.

Comment modifier l’intitulé d’un compte ?

- Rendez-vous dans le portefeuille du client.

- Cliquez sur l’icône

(Valise) à gauche du compte à modifier/

(Valise) à gauche du compte à modifier/ - Dans l’onglet Général, saisissez le nouvel intitulé dans la zone de saisie Intitulé.

- Cliquez sur OK.

Comment saisir une situation dans un compte ?

- Accédez au détail du compte que vous souhaitez compléter à partir du module Contacts > Portefeuille en cliquant sur l’icône

.

. - Cliquez sur l’onglet Situations.

- A partir de là vous avez 3 possibilités :

- Vous pouvez saisir une situation de compte simplifiée ; dans ce cas-là, cliquez sur Saisie rapide. Dans la fenêtre qui apparaît, saisissez la date de la situation de compte et son montant puis cliquez sur OK.

- Vous pouvez créer une situation de compte en utilisant un portefeuille modèle comme référence, dans ce cas-là, cliquez sur Créer à partir de. Dans la fenêtre qui apparaît, saisissez la date de situation de compte, le portefeuille modèle qui servira de référence et le montant investi puis cliquez sur OK.

- Vous pouvez saisir une situation de compte détaillée ; dans ce cas-là, cliquez sur Ajouter. Ensuite, renseignez tous les éléments de la situation de compte passée en détaillant les supports avant de cliquer sur OK.

- Recommencez autant de fois que nécessaire les opérations précédentes pour les autres situations de comptes.

Vous pouvez également dupliquer une situation existante afin de reprendre la liste des supports saisis au préalable.

Comment changer le numéro d’un compte ?

- Accédez au détail du compte que vous souhaitez compléter à partir du module Contacts > Portefeuille en cliquant sur l’icône

.

. - Dans l’onglet Général, saisissez le nouveau numéro de compte dans la zone Numéro de compte.

- Cliquez sur OK pour enregistrer.

Note

Les numéros de compte ne peuvent être modifiés que pour les comptes manuels, identifiés par une icône M de couleur dans le portefeuille. Les comptes identifiés par une icône A ou m sont agrégés dans O2S ou MoneyPitch et leur numéro ne peut être mis à jour que par le partenaire qui les héberge.

Comment changer le titulaire d’un compte ?

Rendez-vous dans le portefeuille du client.

- Cliquez sur le bouton

(valise) à gauche du compte.

(valise) à gauche du compte. - Au niveau de la ligne Propriétaire, cliquez sur le bouton

(à droite du titulaire actuel).

(à droite du titulaire actuel). - Cliquez sur

(3 points) dans la colonne « Actions ».

(3 points) dans la colonne « Actions ». - Cliquez sur Changer le souscripteur.

- Sélectionnez-le dans votre base de clients.

- Cliquez sur OK.

Comment changer la source de valorisation des supports d’un compte ?

- Rendez-vous dans la rubrique Portefeuille > Comptes de votre client, à l’aide du bouton Tout parcourir.

- Cliquez sur le menu

(burger) à droite du libellé du compte agrégé, puis modifiez la valorisation.

(burger) à droite du libellé du compte agrégé, puis modifiez la valorisation.

Comment modifier un compte agrégé en compte manuel ?

Il n’est pas possible de passer d’un compte agrégé à un compte manuel. Le compte agrégé a été créé par le partenaire, tandis que le compte manuel a été saisi par l’utilisateur d’O2S.

Comment faire figurer les performance des supports dans les éditions d’états de comptes ?

- Accédez à Services > États de compte > États de comptes détaillés.

- Dans l’encart États de comptes détaillés – Compte, section Général.

- Cochez l’option Imprimer les performances des OPCVM.

- Personnalisez les performances à imprimer via le lien fourni.

- Cliquez sur Enregistrer.

Comment faire figurer la notation Quantalys (étoiles) dans les états de comptes ?

- Rendez-vous dans Services > Editions > Etats de comptes > Etats de comptes détaillés > Tableau d’état de compte.

- Dans la section Tableau d’état de compte, cochez Imprimer les étoiles Quantalys.

- Cliquez sur Enregistrer.

Notez que vous avez la possibilité de décocher cette option au moment de l’impression en cliquant sur Paramètres > onglet Comptes.

Comment calculer les rachats sur une période donnée avec les prélèvement sociaux ?

O2S ne propose pas de moteur de calcul pour les rachats et leur fiscalité.

Cependant, O2S permet de générer des mouvements de rachats programmés sur une période donnée. Pour ce faire, rendez-vous dans le détail du compte, puis dans l’onglet Général, et cochez « oui » à la ligne « rachat programmé ». Un nouvel onglet intitulé Retraits/Rachats programmés apparaîtra. Une fois les caractéristiques des rachats saisies, vous pourrez les générer pour la période choisie.

Il est important de noter que cette saisie ne permet que de renseigner les frais associés. Seule la saisie des mouvements de rachat de manière unitaire vous permettra de saisir les informations fiscales.

Comment exporter l’encours de mes contacts au format Excel ?

Depuis le module Pilotage > encart Informations commerciales

- Sélectionner les Conseillers :

- Dans la liste déroulante, vous avez deux options :

- Pour voir tous les clients : Laissez tous les noms cochés.

- Pour consulter uniquement vos clients : Cochez uniquement votre nom.

- Dans la liste déroulante, vous avez deux options :

- Confirmer votre Sélection :

- Cliquez sur OK.

- Le nombre total de clients s’affiche.

- Afficher les Détails :

- Pour consulter la liste détaillée : Cliquez sur la

(loupe) située à droite de Encours gérés.

(loupe) située à droite de Encours gérés.

- Pour consulter la liste détaillée : Cliquez sur la

- Dans la liste Sélectionner par, choisissez Conseiller / Client / Compte, puis cliquez sur OK.

- Cliquez sur le bouton d’export

Excel en bas.

Excel en bas. - Récupérez votre export dans le dossier de téléchargement par défaut de votre navigateur internet.

Comment faire figurer l’indicateur SRI dans les comptes ?

- Rendez-vous dans le module Services > Modules > Portefeuille > Composition du tableau de compte.

- Cochez la case Indicateur de risque (SRI).

- Cliquez sur Enregistrer.

- Dans le portefeuille du client, cliquez sur l’icône

afin de mettre à jour le SRI au niveau de chaque compte.

afin de mettre à jour le SRI au niveau de chaque compte. - Cliquez sur l’onglet Comptes et prenez connaissance du SRI au niveau de chaque support.

Comment produire un état de compte à une date précise ?

Il est possible de choisir la date utilisée pour l’impression des états de compte depuis Services > Editions > Etats de compte > Etats de comptes – Général (1/2).

Pourquoi un code ISIN est-il introuvable ?

Le support n’est pas référencé. Pour cela, vous devez demander la création du support via le module Contribution.

Comment effectuer une demande de création de support ?

Rendez-vous dans Services > Contribution, puis réalisez votre demande de support.

Vous devez disposer d’un droit spécifique pour accéder à cette fonctionnalité. Si besoin, contactez votre administrateur.

Pourquoi observe-t-on des différences entre la valorisation d’un compte d’assurance-vie (DDA) que je consulte dans O2S et celle affichée dans mon espace personnel chez l’assureur ?

Cet écart peut être attribué à la date des valeurs liquidatives ou aux particularités de certains supports, tels que la valorisation des supports H2O ou celle des SCPI (prix d’achat/retrait).

Vous pouvez contacter l’assistance : pour qu’elle puisse fournir une réponse précise, il est essentiel de lui communiquer les deux valorisations.

Comment paramétrer l’envoi automatique des états de compte ?

Pour paramétrer l’envoi automatique des états de compte dans O2S, suivez ces étapes :

- Dans votre page d’accueil d’O2S, rendez-vous dans l’encart Alertes commerciales.

- Cliquez sur la clé

(Gestion des alertes).

(Gestion des alertes). - A l’aide de la liste déroulante Filtrer le type d’alerte, sélectionnez Mise en place des états de comptes.

- Ajouter une alerte : Cliquez sur « Ajouter » pour créer une nouvelle alerte. Mise en place des états de comptes est sélectionné. Cliquez sur Suivant.

- Définissez le type d’alerte, soit tous les clients, soit un ou plusieurs clients. Dans ce second cas, en cliquant sur Suivant, cliquez sur Choisir afin de sélectionner les clients concernés.

- Cliquez sur Suivant.

- Configurer l’envoi : Suivez les instructions pour spécifier les détails de l’envoi automatique, la date, la fréquence et le type d’état de comptes. Cliquez sur Suivant.

- Donnez un titre à votre alerte, par exemple « Mon alerte Etats de comptes automatiques ». Réglez les paramètres de la génération de l’envoi.

- Cliquez sur Suivant.

- Cliquez sur OK pour valider votre alerte.

L’envoi automatique des états de compte sera alors mis en place selon vos spécifications.

Comment exclure un compte de l’évaluation du portefeuille ou des actifs du client ?

Exclure un compte de l’évaluation du portefeuille

- Dans l’onglet Portefeuille du client, cliquer en haut à droite sur l’icône

.

. - Dans la colonne Retenir pour l’évaluation, décochez le compte.

Exclure un compte des actifs

- Dans l’onglet Patrimoine > Actifs et passifs du client, cliquer sur l’icône

à droite du compte.

à droite du compte. - Dans la fenêtre qui s’affiche, cochez l’option Exclure ce bien de la vue patrimoniale (y compris des éditions).

Pourquoi existe-t-il un décalage entre le total du portefeuille et les encours affichés ?

Contexte :

Vous constatez un écart entre le total du portefeuille (ex. : 26 200 K€) et les encours affichés (ex. : 14 400 K€).

Cause possible :

Certains contrats saisis manuellement peuvent avoir été enregistrés en tant que contrats manuels non gérés. Dans ce cas, ces contrats ne sont pas pris en compte dans le calcul des encours.

Étapes de vérification et de résolution :

- Identifier les contrats manuels non gérés :

- Recherchez les contrats signalés par un « M » accompagné d’une pastille rouge dans le portefeuille du client.

- Vérifier les paramètres des contrats concernés :

- Cliquez sur la valise

à gauche du compte.

à gauche du compte. - Assurez-vous que le bouton-radio « Compte géré » est bien sélectionné.

- Vérifiez que l’option « Exclure ce compte des calculs d’encours » est décochée.

- Cliquez sur la valise

- Enregistrer les modifications :

- Une fois les paramètres corrigés, enregistrez les modifications et vérifiez si les encours affichés sont désormais corrects.

Remarque :

Si le problème persiste malgré ces vérifications, n’hésitez pas à contacter le support technique pour une analyse approfondie.

En savoir plus

Icônes de couleur à gauche des comptes

Des mouvements n’apparaissent pas dans les comptes de mon client, comme cela se fait-il ?

Certains mouvements, tels que les transferts entrants, ne sont pas affichés par défaut dans O2S.

- Dans le compte de votre client, accessible via l’icône valise

, cliquez sur le bouton Filtrer en bas à gauche.

, cliquez sur le bouton Filtrer en bas à gauche. - Positionnez les listes déroulantes Mouvement et Etat du mouvement sur Tous.

- Cliquez sur OK.

Qu’est-ce qui explique que le cours (VL) de certains supports soit modifiable alors que celui d’autres ne l’est pas ?

Le cours d’une valeur liquidative peut être modifié ou pas en fonction des points suivants :

- Le compte est-il manuel ou agrégé ?

- Quelle est la catégorie du support concerné ? (stockage ou non de VL spécifiques)

- Le support concerné est-il lié à un fournisseur officiel ?

- Et plus globalement, le compte est-il en vue établissement ou en vue O2S ?

En vue « Utilisation des valorisations établissement »

Dans ce cas :

- Il est impossible de modifier les valeurs liquidatives

- Valable uniquement pour les comptes agrégés

- Les valeurs liquidatives sont toutes des VL spécifiques

En vue « Utilisation des valorisations O2S »

Dans ce cas, cela dépend du type de support et d’agrégation :

| Type de support | Agrégation manuelle | Agrégation automatique |

|---|---|---|

| Support officiel (= alimenté par Quantalys) | VL non modifiable VL issue de l’historique Quantalys. Elle est qualifiée de VL commune | VL non modifiable VL issue de l’historique Quantalys. Elle est qualifiée de VL commune |

| Support non officiel (= non alimenté par Quantalys) | VL modifiable La valeur liquidative communiquée est celle enregistrée dans le référentiel, issues de l’agrégation des données d’autres clients. Cette valeur peut ne pas être parfaitement justes ni cohérente dans le temps. Si la valeur proposée n’est pas modifiée, elle est qualifiée de VL commune. En cas de modification, elle est alors qualifiée de VL spécifique. | VL modifiable La valeur liquidative correspond à celle transmise par le flux d’agrégation pour le compte concerné. Elle peut, de ce fait, différer de celle d’un autre compte ou de la valeur enregistrée dans le référentiel. Elle est alors qualifiée de VL spécifique. |

Note

Le basculement entre l’utilisation des valorisations de l’établissement ou de celles d’O2S s’effectue en cliquant sur le bouton « 3 points dans un rond » ![]() à droite des comptes dans l’onglet Comptes du portefeuille.

à droite des comptes dans l’onglet Comptes du portefeuille.